Tiếng Việt

Tiếng Việt

Đang tải...

Đang tải...

Tiếng Việt

Tiếng Việt

Ngày 08 Tháng 09 Năm 2023

Theo VDSC, khi chỉ số càng lên cao (tiến đến vùng P/E 15.5x–16.x) mà thiếu nền tảng cơ bản hỗ trợ, mức độ điều chỉnh có thể mạnh và diễn ra bất ngờ (như trung tuần tháng 8).

Nhịp điều chỉnh mạnh (-6,8%) vào trung tuần tháng Tám đã giúp thị trường “bớt nóng” sau chuỗi 14 tuần trong xu hướng tăng điểm (kể từ đầu tháng 5/2023). Trong tháng 9, báo cáo chiến lược của Chứng khoán Rồng Việt (VDSC) chỉ ra một số yếu tố tác động đến xu hướng của thị trường chứng khoán.

Nhiều yếu tố tác động đến thị trường chứng khoán

Thứ nhất, cuộc họp về các giải pháp nâng hạng TTCK và tiến độ triển khai hoạt động bù trừ, thanh toán giao dịch theo cơ chế đối tác bù trừ trung tâm của Ủy ban CK vào ngày 7/9.

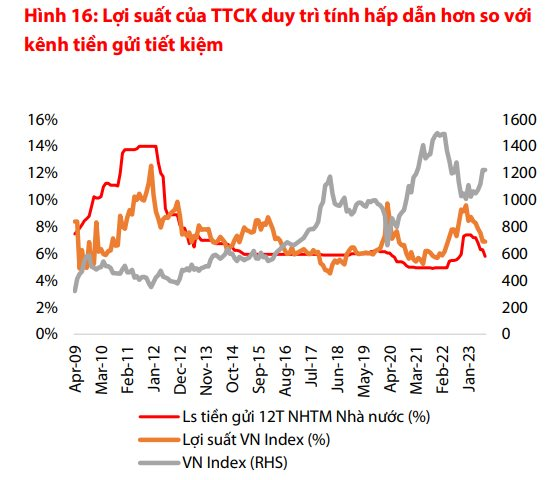

Thứ hai, kỳ vọng mặt bằng lãi suất tiền gửi tiếp tục giảm và hỗ trợ dòng tiền quay trở lại thị trường chứng khoán. Cuối tháng 8, các ngân hàng quốc doanh đã giảm lãi suất tiền gửi kỳ hạn 12 tháng xuống mức 5,8%/năm.

Với định giá P/E hiện tại của VN Index là 14,9x và lợi suất tương ứng là 6,7%, TTCK vẫn hấp dẫn hơn tương đối so với kênh tiền gửi tiết kiệm. Trong bối cảnh thanh khoản trên hệ thống liên ngân hàng vẫn rất dồi dào khi lãi suất qua đêm trên thị trường liên ngân hàng duy trì ở mức rất thấp (tại ngày 06/09/2023 là 0,16%), VDSC kỳ vọng các ngân hàng có thể tiếp tục giảm lãi suất huy động trong thời gian tới.

Thứ ba, quyết định về lãi suất quỹ liên bang của FED trong kỳ họp FOMC sắp tới. Khả năng cao là Fed sẽ giữ nguyên mức lãi suất hiện tại (5,25%-5,5%), mặc dù chỉ số lạm phát lõi đã dừng giảm trong tháng Bảy, do nền kinh tế Mỹ đang chậm lại đúng như kỳ vọng với tỷ lệ thất nghiệp tăng lên mức 3,8%, mức cao nhất từ tháng 2/2022.

Thứ tư, vĩ mô có thể tiếp tục khởi sắc nhẹ. Tín dụng dự báo sẽ tăng tốc dần trong các tháng tới khi Thông tư 10/2023/TT-NHNN có hiệu lực từ 1/9/2023. Thông tư này gỡ bỏ các hạn chế liên quan tới việc cho vay mua cổ phần của Công ty tư nhân, và cho vay đối với lĩnh vực BĐS (cho vay góp vốn theo Hợp đồng hợp tác kinh doanh để thực hiện dự án không đủ điều kiện kinh doanh, cho vay bù đắp tài chính).

Ngoài ra, ngành sản xuất cũng đã có tín hiệu tốt hơn khi PMI Việt Nam trong tháng 8 đã tăng lên 50,5. Một số dấu hiệu phục hồi của nhu cầu đã giúp số lượng đơn đặt hàng mới tăng lần đầu kể từ tháng 2/2023.

.png)

Nhìn chung, đội ngũ phân tích cho rằng chính sách tiền tệ và tài khóa mở rộng sẽ tiếp tục tạo cơ hội giao dịch thuận lợi cho thị trường. Nhà đầu tư có thể sử dụng một tỷ lệ đòn bẩy hợp lý (và phù hợp khẩu vị rủi ro) để gia tăng hiệu quả cho danh mục đầu tư. Đây là quan điểm xuyên suốt của VDSC cho những tháng cuối năm.

Một nhịp điều chỉnh mạnh và bất ngờ như trung tuần tháng 8 vẫn có thể diễn ra

Tuy nhiên, trái ngược với hoạt động tích cực của NĐT cá nhân, NĐT tổ chức trong và ngoài nước đang cho thấy sự thận trọng nhất định, thể hiện qua động thái bán ròng mạnh và mức độ tham gia thị trường (đo lường bằng tỷ lệ giao dịch của NĐT nước ngoài trên tổng giao dịch toàn thị trường) giảm.

.png)

Một phần lý do khiến hoạt động bán ròng có thể tiếp diễn là rủi ro mất giá của đồng VNĐ. Mức chênh lệch giữa lãi suất qua đêm giữa VNĐ và USD vẫn là rất lớn (~5%), khiến cho đồng VNĐ có thể tiếp tục mất giá.

Dù vậy, xu hướng này có thể không gây ra những ảnh hướng quá tiêu cực tới TTCK do (1) yếu tố này đã được kỳ vọng khi SBV lựa chọn mạnh tay nới lỏng CSTT, và (2) tỷ lệ tham gia thị trường của NĐT tổ chức nước ngoài – nhóm NĐT có hành vi giao dịch liên quan tới tỷ giá – đang giảm dần, (3) PMI cải thiện lên mức 50,5 hàm ý hoạt động XNK cải thiện nhẹ, và duy trì thặng dư thương mại.

Sự thận trọng của NĐT tổ chức có thể sẽ không ảnh hưởng tiêu cực đến diễn biến thị trường, đặc biệt trong môi trường lãi suất thấp và tâm lý lạc quan của NĐT cá nhân, song sẽ tạo nên những nhịp biến động mạnh của thị trường. Đặc biệt khi chỉ số càng lên cao (tiến đến vùng P/E 15.5x–16.x) mà thiếu nền tảng cơ bản hỗ trợ, mức độ điều chỉnh có thể mạnh và diễn ra bất ngờ (như trung tuần tháng 8).

Với quan điểm thị trường có thể biến động mạnh ở vùng P/E trượt 14,8 lần của VN-Index (tương ứng vùng 1.240 điểm), NĐT ngắn hạn cần tuân thủ nghiêm chiến lược mua – bán linh hoạt: tích lũy cổ phiếu ưa thích khi giá điều chỉnh về vùng chờ mua và giảm tỷ trọng cổ phiếu trong những nhịp thịtrường có dấu hiệu FOMO.

Nguồn: Nhịp sống thị trường